בינואר 2021, כשדניאל לאון, אחד ממייסדי צלזיוס (Celsius Network), פנה לוורן באפט בסרטון בטוויטר, הוא היה במצב רוח מרומם. מחיר הביטקוין הרקיע שחקים אז, וצלזיוס, חברת הלוואות הקריפטו שהוא הקים ב־2017 עם אלכס משינסקי, רכבה על הגל.

"וורן, וורן, וורן", פתח לאון בחיוך ערמומי, ואז לא רק שהוא לעג למשקיע האמריקאי על ספקנותו בנוגע לביטקוין, אלא שהוא עשה זאת באמצעות גרסה משלו לאחד הציטוטים הידועים ביותר של באפט בנוגע להשקעות ארוכות טווח: "חבריי ואני נוטעים עץ של מטבעות קריפטוגרפיים שקופים ומבוזרים כדי שדורות העתיד יוכלו ליהנות מצל השגשוג והשחרור הפיננסי".

שנה וחצי בלבד אחר כך, צלזיוס כבר הכריזה על פשיטת רגל. באמצע יוני, כשעוד ועוד מלקוחותיה פנו אליה בבקשות למשיכה, היא הקפיאה את כספם של מאות אלפי משקיעים שהפקידו בידיה את חסכונותיהם.

צלזיוס הסתמכה על תזרים של הפקדות מצד משקיעים קמעונאיים, שאותן היא הלוותה לחברות קריפטו גדולות והשתמשה בהן כדי להמר הימורים מסוכנים על מיזמים לא מוכחים. היא הבטיחה שיעורי ריבית גבוהים להפליא ובה בעת טענה שהסיכונים נמוכים

יש המגדירים את משבר צלזיוס כ"אירוע ליהמן בראדרס" של קהילת המטבעות הדיגיטליים. צלזיוס היא אחת מחברות הקריפטו הגדולות ביותר שנפלו קורבן לגל אכזרי של מכירת מטבעות דיגיטליים, לאחר שהעלייה בשיעורי הריבית דחפה את המשקיעים לברוח מנכסים מסוכנים. התחום המשיך להתקרר במאי כשמטבע דיגיטלי בשם טֶרָה, בשווי 40 מיליארד דולר, התרסק. מספר דו ספרתי של קרנות גידור, בורסות וחברות הלוואות קרסו: הן חסמו משיכות של לקוחות, גייסו מימון במחירים נמוכים מאוד, או פשטו רגל.

צלזיוס הסתמכה על תזרים של הפקדות מצד משקיעים קמעונאיים, שאותן היא הלוותה לחברות קריפטו גדולות והשתמשה בהן כדי להמר הימורים מסוכנים על מיזמים לא מוכחים. היא הבטיחה שיעורי ריבית גבוהים להפליא ובה בעת טענה שהסיכונים נמוכים. ב־2021, כשהדרישה להלוואות מצד משקיעים מוסדיים דעכה, צלזיוס התחילה לקחת סיכונים גדולים יותר כדי לייצר תשואה. כיום, אנשים המעודכנים במתרחש בחברה אומרים שיש לה בור גדול במאזן – אחד מהם אף טען שגודלו 2 מיליארד דולר.

ראיונות עם עשרות עובדי צלזיוס לשעבר וכן עם לקוחות, משקיעים ומנהלים מהתעשייה, מגלים כי החברה לא הייתה ערוכה היטב להתמודדות עם תהפוכות בשוק. מסמכים פנימיים שהגיעו לידי פייננשל טיימס מאששים את החששות האלה. מחלקת הציות של החברה אף הזהירה מפני פיקוח לקוי, מערכות פנימיות חלשות ואולי אף פרשנות מוטעית של מידע פיננסי.

כל אלה יחד מלמדים כי מפלתה של החברה נבעה בין היתר מרדיפה פזיזה אחר תשואות גבוהות ומשורת הפסדים בעקבות הימורים גרועים. צלזיוס לא נענתה לבקשות ה-FT לתגובה.

While crypto markets may offer new ways for entrepreneurs to raise capital & for investors to trade, we all still need investor & market protections.

— Gary Gensler (@GaryGensler) May 24, 2022

Let’s not risk undermining 90 years of securities laws & create some regulatory arbitrage or loopholes. pic.twitter.com/E1Z8WJnePm

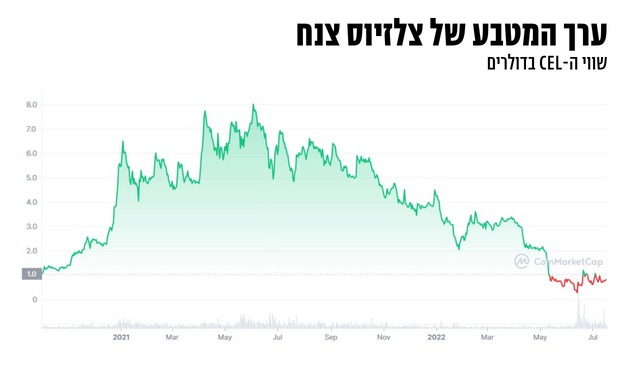

לקוחותיה עומדים כעת לאבד את חסכונותיהם. גם כשהשוק החל להאט והמטבע של צלזיוס, CEL, צנח משיא של 8 דולר ב־2021 לפחות מדולר כיום, החברה המשיכה להפציר בלקוחותיה ל-HODL - לא למכור את השקעותיהם. אבל מסמכים פנימיים מלמדים שלאון וכמה מעמיתיו כבר מכרו אז בחזרה לחברה את ה־CEL הפרטי שלהם בהיקף של מיליוני דולרים. עובדים לשעבר אומרים שרשות ניירות ערך האמריקאית (ה-SEC) ביקשה את המסמכים האלה.

השיטות המסוכנות של צלזיוס וחברות אחרות ששגשגו במהלך פריחת הקריפטו הגדולה, הפכו כעת לאתגר שהמחוקקים והרגולטורים נאלצים להתמודד עמו. עליהם גם להסביר מדוע הם לא פעלו ביתר תקיפות כדי להגן על משקיעים מהשורה.

יש סימנים לכך שהרגולטור עומד להדק את הפיקוח בקרוב. למחרת הקפאת הכספים של צלזיוס, יו"ר ה-SEC גארי גנסלר, שאמר שמטבעות דיגיטליים נכנסים כנראה להגדרה של ניירות ערך, הזהיר את המשקיעים מפני מוצרים שנראים "טוב מדי". כריסטין לגארד, נשיאת הבנק המרכזי האירופי, טענה שספר כללי הקריפטו החדש של האיחוד האירופי "אמור לרסן את ההשקעות וההלוואות של נכסי קריפטו".

"הרגולציה בלתי נמנעת", אומר ג'ף דורמן, סמנכ"ל השקעות בחברת השקעות הקריפטו Arca. הוא מוסיף כי הטלטלה שחוות צלזיוס וחברות הלוואות נוספות "בהחלט מקרבת אותנו אל הבלתי נמנע".

בנקי הצללים של הקריפטו

צלזיוס היא אחת מכמה חברות להלוואת קריפטו שהוקמו במהלך הפריחה האחרונה בתחום הנכסים הדיגיטליים ב־2017. היא ומתחרותיה סיפקו את הצורך בשירותי בנקאות בשווקי המטבעות הדיגיטליים.

החברות האלו קיבלו הפקדות מלקוחות והלוו כספים בשיעורי ריבית גבוהים יותר כדי לעשות רווח מההפרש. אבל בניגוד לבנקים הרגילים, הן לא היו תחת פיקוח רגולטורי הדוק ולכן יכלו להציע שיעורי ריבית שנדיר לראות בעולם הפיננסי המסורתי. צלזיוס הציעה גם 18% ריבית שנתית עד ליום שבו הקפיאה את כספי לקוחותיה. רכיב ייחודי במודל העסקי של צלזיוס הוא הצעתם של שיעורי הריבית הגבוהים שלה רק ללקוחות המסכימים לקבל את תשלום הריבית במטבע CEL של החברה - נכס שיש לה שליטה משמעותית בו.

Don’t let these flash crash low volume swings sway you.

— Alex Mashinsky (@Mashinsky) September 26, 2021

Others may need cash and so sell their coins at a discount, you are going after financial freedom so #HODL on.

ETH is a great buy at these levels. pic.twitter.com/QgpTFn2bL5

צלזיוס הייתה בעלת נכסי ה־CEL הגדולה ביותר, והיא שילבה את הנכסים האלה במאזן שלה. היא גם הייתה אחת הקונות המרכזיות של המטבע, ומדי שבוע רכשה בשוק הפתוח את ריבית ה־CEL שהיא הייתה חייבת ללקוחות. חברת Arkham Intelligence, המנתחת את שוק הקריפטו, מעריכה שצלזיוס השקיעה 350 מיליון דולר מאז יולי 2019 ברכישות האלו.

בזמן שהחברה קנתה, המנהלים הבכירים מכרו. רשומות המסחר של צלזיוס מלמדות כי ביום שבו לאון פרסם את הסרטון שבו הוא מהלל את עתיד הקריפטו, הוא מכר לחברה CEL בשווי 1.8 מיליון דולר – אחת מ־16 מכירות גדולות של לאון לצלזיוס בין אוקטובר 2020 לאוגוסט 2021, שהניבו לו 11.5 מיליון דולר בסך הכול. לאון לא נענה לבקשות ה-FT לתגובה.

החל מאוקטובר 2020 ולמשך שנה בערך, מנהלי צלזיוס מכרו CEL בשווי נקי של יותר מ־40 מיליון דולר בחזרה לחברה, לפי הרשומות. אלו מציירות תמונה חלקית בלבד של התנהלות המנהלים האלו, כיוון שהן לא כוללות CEL שנקנה או נמכר בערוצים אחרים, כמו השוק הפתוח. משינסקי אמר השנה שמייסדי צלזיוס עדיין מחזיקים כ־90% מנכסי ה־CEL המקוריים שלהם. אין איסור בחוק המונע מיזמי קריפטו למכור את המטבעות שהחברות שלהם מנפיקות.

ניוּק גולדשטיין, ממייסדי צלזיוס שמכנה את עצמו "אֶל פְּרֶזידֶנטֶה של החדשנות", מכר CEL בשווי 4.1 מיליון דולר בין נובמבר 2020 למאי 2021. במייל שלח גולדשטיין לפייננשל טיימס הוא מסר כי ביקש את אישור צלזיוס להעביר תגובה. במאי הוא צייץ "תגמולי [ה־CEL] שלי ייצרו לי חוב עצום לרשויות המס (דווחו כהכנסה) ואני מכרתי כדי לכסות חלק מהסכום ולצמצם סיכונים". הוא הוסיף שאינו מוצא שום היגיון בטענות שמייסדי צלזיוס מוכרים CEL בשביל להתעשר.

ראיונות עם עשרות עובדי צלזיוס לשעבר וכן עם לקוחות, משקיעים ומנהלים מהתעשייה, מגלים כי החברה לא הייתה ערוכה היטב להתמודדות עם תהפוכות בשוק. מחלקת הציות של החברה אף הזהירה מפני פיקוח לקוי, מערכות פנימיות חלשות ואולי אף פרשנות מוטעית של מידע פיננסי

יש תיעוד לכך שמשינסקי, מנכ"ל צלזיוס, ביצע מכירה בודדת בשווי של חצי מיליון דולר באוקטובר 2020. עובדים לשעבר חושבים שהוא ביצע מכירות נוספות בערוצים אחרים. על סמך נתוני בלוקצ'יין פומביים, חברת Arkham מעריכה שהוא מכר בבורסות בשווי של 44 מיליון דולר. משינסקי לא נענה לבקשותינו לתגובה. בדצמבר הוא צייץ: "כל מייסדי @CelsiusNetwork ביצעו רכישות של #CEL ולא מוכרים אותו".

משינסקי שיווק את העסק שלו באמצעות דיבורים על מערכות לא כשרות ובנקאים חמדנים. בסרטונים ומפגשי שאלות ותשובות, הוא טען שהוא מעניק לקהילה שלו חירות פיננסית. "האחוזון העליון סוחט עוד ועוד רווחים מ־99 האחוזים האחרים", אמר לפייננשל טיימס בשנה שעברה. מנגד, אמר, צלזיוס מזרימה את הריבית בחזרה ללקוחותיה. "האמת היא שאנחנו בטוחים יותר מרוב הבנקים", אמר בריאיון ב־2020.

בפועל, צלזיוס ביצעה הימורים אגרסיביים עם כספי הלקוחות. מהסוג שהרגולטורים שאפו למנוע בעולם הבנקאות אחרי המשבר הכלכלי. צלזיוס לא רק הלוותה כספים ללווים מוסדיים, אלא גם העלתה את תשואותיה באמצעות סחר בכספי הלקוחות, כך לפי רשומות החברה ולפי עובדים לשעבר. היא אף השקיעה כסף במיזמים חדשניים, אזוטריים ומסוכנים בעולם המימון המבוזר (Decentralized Finance, או DeFi). החברה הכחישה שסחרה בנכסי לקוחותיה.

Lots in common with early 2000's dot com crash.

— Nuke Goldstein (@NukeGold) May 23, 2022

1. hi-tech took a beating we haven't seen since

2. global recession + feds rates hike

3. 9/11, followed by 2 wars

what happened in 2004+? Web 2.0 - Facebook, Instagram, Twitter, etc.

HODL for the Web3 renaissance! Will be epic.

ההשקעה במימון מבוזר "שינתה משמעותית את פרופיל הסיכון של כל מה שקרה... [היא] נותנת לך תשואה גבוהה מאוד בתמורה לרמה עצומה של סיכון", אומר סיימון דיקסון, משקיע בצלזיוס שהפקיד גם עשרות מיליוני דולרים בחברה. לדבריו, הוא "בטוח ב-100%" שיש בור במאזן החברה, והוא מייחס אותו להימורים גרועים וכשלים בניהול הצמיחה המהירה של החברה.

צלזיוס הפכה למקור כספי עצום לפרויקטים של מימון מבוזר, עם השקעות של מיליארדי דולרים החל מ־2021. כניסתה המהירה לתחום המימון המבוזר חיסלה את יכולתה לנהל את הסיכונים, אומרים עובדים לשעבר. השוק הזה היה חדש כל כך שעובד לשעבר זוכר את הסוחרים צופים בסרטונים המסבירים איך לסחור במימון מבוזר.

החל מאוקטובר 2020 למשך שנה בערך, מנהלי צלזיוס מכרו CEL בשווי נקי של יותר מ־40 מיליון דולר בחזרה לחברה, כך לפי הרשומות. הן מציירות תמונה חלקית בלבד של התנהלות המנהלים האלה, כיוון שהן לא כוללות CEL שנקנה או נמכר בערוצים אחרים, כמו השוק הפתוח. משינסקי אמר השנה שמייסדי צלזיוס עדיין מחזיקים כ־90% מנכסי ה־CEL המקוריים שלהם

אף שרבים ביצעו טעויות בשוק החדש הזה, צלזיוס רכשה מוניטין של חברה מועדת לפורענות לאחר ששורה של פרויקטים שהיא מימנה השתבשו, והיא הפסידה הפסדים גלויים של יותר מ-100 מיליון דולר. הטעות המביכה מכל הייתה פרויקט בשם BadgerDAO, שנפרץ ב־2021. כדי לצמצם הפסדים הוא הנפיק למשקיעים, ובהם צלזיוס, מטבע דיגיטלי חדש, שהקנה למשקיעים נתח מרווחים עתידיים וכספים שיושבו בתנאי אחד: שהם לא ימכרו. אבל זה בדיוק מה שצלזיוס עשתה במרץ. תחינותיה שיאפשרו לה לחזור בה נדחו.

"בכל פעם שיש איזשהו פיצוץ, זה תמיד הכסף של צלזיוס", התבדח אחד הסוחרים בסוכנות גדולה של מסחר בקריפטו.

דגלים אדומים

בתוך צלזיוס נשמעו חששות. ב־2020 צללה החברה בפזיזות לתחום המימון המבוזר בלי לבצע בדיקת נאותות מלאה של הפרויקטים שהיא מימנה ובלי להקים מנגנונים יעילים למעקב אחר נכסים, כך לפי עובדים לשעבר ומסמכים פנימיים.

צוות הציות הציף חששות. בפברואר אשתקד הם ניסחו מסמך, שהגיע לידי פייננשל טיימס, המתריע כי עובדים מסוימים היו יכולים להשקיע כסף בקרנות חדשות בלי לקבל רשות מפורשת וללא בדיקת ציות. המסמך הזהיר גם שהעובדים יכולים להעביר נכסים מקרן אחת לאחרת בלי שזה יהיה גלוי לבוסים שלהם, מה שנותן להם אפשרות להסתיר הפסדים ו"לטשטש את הערך האמיתי" של נכסים תחת ניהולם.

"יכול להיות שהחברה מנפחת את ייצוגי ה־AUM (נכסים תחת ניהול) שלה ודוחפת למעלה את מחיר המניה/מטבע באמצעות מידע פיננסי כוזב", התריע המסמך. "צלזיוס עלולה למצוא את עצמה תחת פיקוח הדוק יותר מצד הרגולטורים בשל העדר בקרות והעדר משילות".

Fear index got as low as 8 but is now swinging back so the worst of the storm is over HODL On @CelsiusNetwork community https://t.co/ZzzxOtgDJQ

— Alex Mashinsky (@Mashinsky) May 22, 2022

הנכסים המדווחים שתחת ניהולה של צלזיוס זינקו מ־10 מיליארד דולר במרץ 2021 לשיא של 25 מיליארד דולר בהמשך אותה שנה. מספר העובדים קפץ מ־150 בערך ליותר מ־550 במהלך 2021. אף שהחברה טענה שיש לה 1.7 מיליון לקוחות, עובדים לשעבר אומרים שהמספר היה הרבה יותר נמוך – בטווח מאות האלפים הנמוכים – אחרי סילוק חשבונות כפולים או כאלה שאינם בשימוש.

עובדים לשעבר אף אומרים שהיה קשה לעקוב אחר נכסיה של צלזיוס. לעתים, מסדי נתונים פנימיים הציגו נתוני AUM שונים, ולא אחת הפערים האלה נמחקו בתהליך בשם "ההקפאה" ששימש ליישור קו בין עמדות שונות בחברה. מחלקת המסחר פעלה בעיקר ידנית בבורסות שהיא השתמשה בהן. "הקלקנו שם עם מיליארדי דולרים כמו שכל סוחר קטן היה עושה עם 10 דולר", אומר סוחר לשעבר.

המגרעות האלה באו לידי ביטוי בתביעה שהגיש לאחרונה ג'ייסון סטון, ראש מחלקת המימון המבוזר של צלזיוס לשעבר, שעבד בחברה מאוגוסט 2020 עד מרץ 2021. לטענת סטון, שאומר כי צלזיוס חייבת כסף לחברה שלו, KeyFi, הוא התחיל לנהל בעבור צלזיוס סכום שהיה עתיד להפוך למיליארדי דולרים על סמך "לחיצת יד" שלא הוסדרה בחוזה במשך חודשים. הוא טוען שצלזיוס לא נקטה אמצעי זהירות כגיבוי לפעילות המסחר שלו – מה שהוביל לפי, ההערכות של Arkham, להפסד של 250 מיליון דולר.

כשהלקוחות התחילו למשוך את הכסף שלהם מצלזיוס השנה, בהתחלה בתגובה לפניקה הכללית בשוק ואז בגלל חששות בנוגע לחברה עצמה – נוצרה "בהלת בנקים" קלאסית.

אף שהחברה טענה שיש לה 1.7 מיליון לקוחות, עובדים לשעבר אומרים שהמספר היה הרבה יותר נמוך – בטווח מאות האלפים הנמוכים – אחרי סילוק חשבונות כפולים או כאלה שאינם בשימוש. עובדים לשעבר אף אומרים שהיה קשה לעקוב אחר נכסיה של צלזיוס. לעתים, מסדי נתונים פנימיים הציגו נתוני AUM (נכסים תחת ניהול) שונים, ולא אחת הפערים האלה נמחקו בתהליך בשם "ההקפאה" ששימש ליישור קו בין עמדות שונות בחברה

בימים שלפני הקפאת הכספים ביוני, מנהלי צלזיוס היו שקועים בשיחות מאחורי הקלעים עם המושיע המיועד: המיליארדר בן השלושים סם בנקמן-פריד. החברות שלו, וביניהן בורסת הקריפטו FTX, העבירו הלוואות הצלה לשתי מלוות קריפטו מתקשות נוספות: Voyager, שלאחרונה פתחה בהליך פשיטת רגל, ו־BlockFi. בנקמן-פריד היה פתוח לחילוץ של צלזיוס, אומר מישהו שמכיר את גרסתה של FTX להתרחשויות משא ומתן.

בהתחלה חשבו מנהלי FTX שהבעיות בצלזיוס מסתכמות בעניינים של פערי נזילות. החברה הבטיחה למשקיעיה גישה מידית לכספים שלהם, אבל אז, כדי להרוויח ריבית, נעלה חלק מהכספים הללו באזור ברשת האתריום שממנו לא יהיה אפשר לחלץ אותם במשך כמה חודשים. FTX שקלה לתת הלוואה כדי לגשר על הפער הזה,

אך ככל שהתקדמו השיחות, הזדעזעו אנשי FTX מהיקף הבעיות שהם גילו. בשיחת הרביעית על החילוץ חשפה צלזיוס בור של 2 מיליארד דולר במאזן, לפי גורם המעודכן בשיחות. צוות המו"מ של FTX אף פעם לא הצליח להבין אם לאנשי צלזיוס יש תמונה שלמה של מצבם הפיננסי. השיחות הסתיימו כשצלזיוס הכריזה פומבית שהיא מקפיאה את המשיכות.

כלבי השמירה

בסוף 2021 חגגה צלזיוס את ההישג הגדול ביותר שלה. החברה גייסה 750 מיליון דולר מקרן WestCap, שבראשה עומד לורנס טוֹסי, מנהל ב־Airbnb ו־Blackstone לשעבר; ומקרן הפנסיה השנייה בגודלה בקנדה CDPQ. הגיוס הזה זיכה אותה בהערכת שווי של יותר מ־3 מיליארד דולר. משינסקי טען שההשקעה הזאת היא הצבעת אמון מצד ענקי המימון. WestCap ו־CDPQ השקיעו למרות החיכוכים של צלזיוס עם הרגולטורים בארה"ב ובבריטניה.

הרגולטורים של כמה מדינות בארה"ב סימנו את צלזיוס בטענה שהיא מבצעת עסקאות מסוכנות עם כספי לקוחות. המעמד הרגולטורי של CEL עדיין אינו ברור. "יש תחום רגולטורי אפור", אומר דיקסון. "אלה ניירות ערך? אלה לא ניירות ערך? ואילו חוקים חלים עליהם?".

בגלל העימות של החברה עם הרשות לפיקוח על ההתנהלות הפיננסית של בריטניה, היא נאלצה להעתיק את המטה של החברה מלונדון להובוקן שבניו ג'רזי ביוני 2021. בזמנו, הרשות הבריטית פרשה מנגנון רישום חדש לחברות קריפטו, וכשצלזיוס הודיעה על עזיבתה היא אמרה שהיא ביטלה את הרישום שלה בגלל "אי ודאות רגולטורית". שני עובדים לשעבר אומרים שהרשויות הבריטיות היו ספקניות כלפי החברה. אחד מהם אומר שהרשות לפיקוח על ההתנהלות הפיננסית ראתה בצלזיוס קרן השקעות קבוצתית, מה שאומר שחוקים נוקשים יותר אמורים לחול עליה. הרשות סירבה להגיב.

למרות הבעיות האלה, WestCap ו־CDPQ התרברבו באוקטובר בבדיקת הנאותות שהן ביצעו לפני ההשקעה בצלזיוס. "אנחנו זהירים מאוד... תהליך בדיקת הנאותות שלנו מחמיר מאוד", אמרו אנשי CDPQ לפייננשל טיימס בשעתו. שתי הקרנות סירבו להגיב לכתבה הזאת.

Another exploit on the BSC chain involving several projects.

— Alex Mashinsky (@Mashinsky) May 20, 2021

No @CelsiusNetwork funds are affected. #DeFi looks easy until you get bitten or you understand the impact of impermanent loss and volatility #UnbankYourself and let us manage these rough waters for you.

אחדים ממשקיעי צלזיוס חששו להשקיע כסף נוסף בחברה. דיקסון השקיע ב־2020 יחד עם משקיעים מפלטפורמת ההשקעות שלו BnkToTheFuture ועם Tether, שמנפיקה מטבעות דיגיטליים יציבים. אבל ב־2021 הוא סירב להצטרף לסבב הגיוס הבא, הגדול יותר. "תהליך בדיקת הנאותות הרגיל שלנו יכול להימשך חודש. במקרה הזה לא סיימנו אחרי שמונה חודשים", הוא אומר. "המשכנו לבקש עוד ועוד דברים, ופשוט היה לחץ לסגור בלי לספק את המסמכים הנוספים שהיינו זקוקים להם".

מאז שהקפיאה את הכספים ביוני צלזיוס שמרה על שתיקה. היא הצהירה שהיא מנסה "לייצב את הנזילות והתפעול" ושהיא בוחנת "עסקאות אסטרטגיות וכן פריסה מחדש של ההתחייבויות שלנו". הרגולטורים של מדינות ארה"ב חוקרים את הקפאת הכספים. טוסי מ־WestCap התפטר מהדירקטוריון ב־22 ביוני.

דיקסון אומר שיעצו למשינסקי לפתוח בהליך פשיטת רגל, אך הוא אינו מעוניין. "אלכס מנסה להימנע מפשיטת רגל בכל מחיר", הוא אומר (בסוף השבוע שעבר צלזיוס הגישה בקשה לפשיטת רגל). בעיני דיקסון, הסיפור הזה הוא משל על "אנשים תמימים" שהתפתו להיכנס לשוק "מטעה להפליא". הסוחר לשעבר מצלזיוס מגדיר זאת אחרת: משינסקי "רצה להיראות כמו רובין הוד", אבל החברה שהוא בנה הייתה "סתם בנק במערב הפרוע".

תרגום: תומר בן אהרון

© The Financial Times Limited 2022. All Rights Reserved. Not to be redistributed, copied or modified in anyway. tech12 is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation