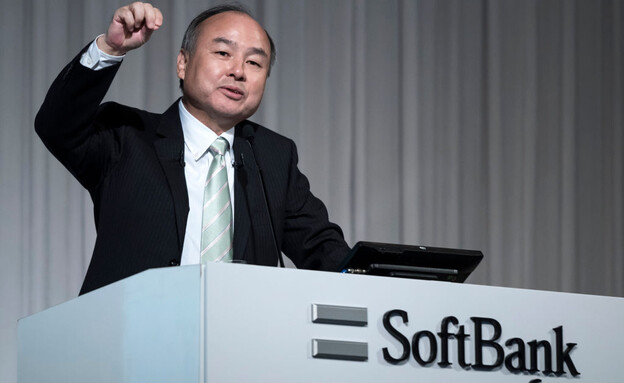

מסאיושי סאן היה מאופק שלא כדרכו ביום חמישי שעבר, כשחשף שקרן ויז'ן הפסידה 27 מיליארד דולר מהשקעותיה בשנת העסקים החולפת. בניגוד לעבור, הוא נמנע מלתאר בקריצה את התרנגולות של סופטבנק, המטילות את ביצי הזהב של מהפכת הבינה המלאכותית, או מלדבר על חד קרן עם כנפיים שטס מעל עמק הקורונה. הוא לא השווה את עצמו לישו כמו שעשה פעם.

הפעם הוא פתח את המצגת שלו עם סימניה סינית עצומה, מצוירת בלבן על רקע כחול כהה: מאמורי. פירושה "להגן" או "לשמור", והיא מבשרת תמורה אדירה באסטרטגיית הסיכון הגבוה האגרסיבית של המייסד המיליארדר. "כשיורד גשם אנחנו פותחים מטרייה", אמר סן. "עכשיו הזמן לחזק את ההגנה שלנו".

סאן כבר ירד להגנה בעבר. לפני שנתיים, אחרי הפסד שיא קודם הנובע מהימורים שכשלו בשוק הרעוע של ימי הקורונה, הוא הבטיח לקצץ בצ'קים העצומים שהוא רושם לחברות.

אבל ההתאוששות הייתה מהירה: הוא ביצע מכירת חירום של נכסים בשווי 41 מיליארד דולר כדי לממן את הרכישה העצמית הגדולה בתולדות יפן, וצמצם את החוב נטו של סופטבנק ב־14 מיליארד דולר.

הסיכון התעצם באמצע מרץ כשהמניות בחברה של ג'ק מא צנחו ל־73 דולר, ערכן הנמוך ביותר מאז 2016. באותו יום, אומר גורם המעודכן בפרטים, סופטבנק הייתה "קרובה בטירוף" לאזהרת רווח של 6 מיליארד דולר

משקיעים ואנליסטים אומרים שההבדל בין אז ובין עכשיו הוא שכעת לא יהיה אפשר לבלום את ההידרדרות בקלות רבה כל כך והתאוששות מהירה אינה מובטחת כלל וכלל. לכן עולה שאלה מהותית לגבי המשך דרכו של סאן עצמו. "נראה שלמאסה נגמרו הרעיונות", אמר אחד ממשקיעי סופטבנק.

במהלך המגפה נוצרו תמריצים כספיים שהולידו חברות הייטק לא רווחיות, עם צמיחה מהירה במיוחד, בכל העולם, אך התמריצים האלה הולכים ודועכים עכשיו. ואם לא די בכך, פלישת רוסיה לאוקראינה מגבירה את חוסר היציבות של השוק.

העלייה הצפויה בשיעורי הריבית בארה"ב, שנועדה למתן את האינפלציה,הולידה מכירה אדירה של נכסים ספקולטיביים. בד בבד, המגבלות שמטילה בייג'ינג על חברות ההייטק הובילו להתרסקות של מניות. סאן פגיע במיוחד למתקפה הרגולטורית הזאת של סין בגלל חלקה של סופטבנק בעליבאבא, השקול ל־22 אחוז מהשווי הנכסי הנקי שלה.

הסיכון התעצם באמצע מרץ כשהמניות בחברה של ג'ק מא צנחו ל־73 דולר, ערכן הנמוך ביותר מאז 2016. באותו יום, אומר גורם המעודכן בפרטים, סופטבנק הייתה "קרובה בטירוף" לאזהרת רווח של 6 מיליארד דולר, על ההלוואה שלקחה כנגד מניותיה של עליבאבא. הרגולטורים הסינים פעלו במהירות כדי להשיב ודאות לשווקים, אבל זה היה רגע מורט עצבים בשביל המשקיעים. "אני חושב שאם סין לא הייתה עושה מה שעשתה, זה היה הסוף", אמר מקורב לסאן.

קירק בודרי, אנליסט הייטק: "חברות ציבוריות בקרן ויז'ן ירדו בממוצע ב־62% משוויין בעת ההנפקה. מתוך 24 הנפקות ראשונות ב־2021, רק שלוש מהמניות עלו במחיר מאז תחילת המסחר"

"אנחנו לא מגיבים על פרטים פיננסיים ספציפיים", אמרו בסופטבנק. "שוויין של ההלוואות שנלקחו כנגד בטוחות הוא 6 מיליארד דולר, וזאת לא סוגיה בעייתית בהתחשב ביחס שלהן מתוך סך כל המימון המגובה בנכסים, ובהתחשב בסכום הנזיל הזמין לנו (2.9 טריליון יואן נכון למרץ 2022)", אמרה החברה.

חברות ציבוריות בקרן ויז'ן ירדו בממוצע ב־62% משוויין בעת ההנפקה. מתוך 24 הנפקות ראשונות ב־2021, רק שלוש מהמניות עלו במחיר מאז תחילת המסחר, אמר קירק בוּדְרי, אנליסט הייטק מחברת Redex Research בטוקיו.

נדמה כי האפשרויות של סאן לשקם את אמון המשקיעים הולכות ואוזלות, בין היתר מפני שהרכישות העצמיות נעשות פחות ופחות יעילות במניעת צניחה נוספת במחיר המניה של סופטבנק.

תוכנית הרכישה העצמית בשווי טריליון יואן (7.8 מיליארד דולר) שהחברה הכריזה עליה בסתיו – לא רק שנכשלה בבלימת הנפילה של מחיר המניות ב-40% בשנה החולפת, אלא גם "הגבירה את הסיכונים המערכתיים ופגעה בשווי", אמר אמיר אנווארזאדה מ־Asymmetric Advisors.

הקבוצה יכולה גם למכור את מניותיה בענקית המסחר האלקטרוני עליבאבא או ביחידת הטלקומוניקציה היפנית שלה, Softbank Corp. אבל אם החברה תנטוש את הנכסים האלה, פירוש הדבר שסאן לא יוכל להלוות כסף כנגד המניות שלהם למימון השקעות חדשות.

יתרה מזו, עסקי הטלקומוניקציה רווחיים במיוחד ומייצרים לקבוצה תזרים מזומנים קבוע, זאת לפי בעל מניות ותיק בסופטבנק. מכירת המניות של עליבאבא בפחות משליש מערך השיא שלהן באוקטובר 2020, תהיה מכה גם בשביל סאן. "קשה לומר כמה זמן זה יימשך," אמר מקורב לקרן ויז'ן. "הגורמים שונים מאוד (משהיו במשבר הקורונה)".

תוכנית הרכישה העצמית בשווי טריליון יואן (7.8 מיליארד דולר) שהחברה הכריזה עליה בסתיו – לא רק שנכשלה בבלימת הנפילה של מחיר המניות ב-40% בשנה החולפת, אלא גם "הגבירה את הסיכונים המערכתיים ופגעה בשווי" לפי אנליסטים

ההזדמנות המוגבלת של הנפקת Arm

קרן אור יכולה להגיע מכיוון לא צפוי, אך גם היא לא נטולת קשיים: סאן דיבר באופטימיות על ההנפקה הציבורית של Arm, חברת השבבים הבריטית שסופטבנק קנתה ב־31 מיליארד דולר ב־2016. סופטבנק מתכננת להנפיק את חברת השבבים הבריטית אחרי שמכירתה ל־Nvidia סוכלה בגלל משוכות רגולטוריות. היא כבר הבטיחה לעצמה מיליארדי דולרים בהלוואות מבנקים המעורבים בהנפקה כנגד המניות העתידיות של Arm.

ובשעה שסופטבנק ספגה את ההפסד הגדול ביותר שלה אי פעם, Arm דיווחה על הכנסות שיא שנתיות של 2.7 מיליארד דולר, עלייה של 35% משנה שעברה. עסקי הרישיונות שלה גדלו כמעט בשני שלישים והתמלוגים טיפסו בחמישית ל־1.5 מיליארד דולר. אחרי שנים של ביצועים דלים – האנליסטים מופתעים. "כשאני מסתכל על מה שהשגנו בשנה שעברה, אני באמת רואה את פירות האסטרטגיה שהטמענו לפני שלוש או ארבע שנים", אמר המנכ"ל רֶנֶה האס לפייננשל טיימס.

אבל סאן נאלץ למתן גם את הציפיות שלו מ־Arm – הערכת השווי ששאף אליה, 66 מיליארד דולר, מוטלת כעת בספק מפני שהעלייה בשיעורי הריבית והשינוי בגישת המשקיעים מעיבים על ההנפקות. "כל מה שאני יכול לומר זה שאנחנו מתכוננים", אמר האס כשנשאל אם ההנפקה תידחה.

"אני לא חושב ש־Arm תגייס סכום שקרוב למה שהם קיוו... זאת הבטחה שלא התממשה, אבל לבנקי ההשקעות יש תמריץ גדול להלוות כסף להנפקה ולסייע לה", אמר אנווארזאדה.

המניות של סופטבנק עלו ב־12% אחרי המצגת של סאן, אבל בודרי אומר שייתכן שהאופטימיות הזאת מוקדמת מדי. "משום מה יש אנשים שחושבים שמפני שהיה הפסד שיא – נפתח דף חדש. אנחנו לא חושבים ככה", אמר בודרי, "אנחנו חושבים שיש סיבה לדאגה".

תרגום: תומר בן אהרון

© The Financial Times Limited 2022. All Rights Reserved. Not to be redistributed, copied or modified in anyway. tech12 is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

https://www.ft.com/content/8086e759-ba2c-4bc1-8983-ea38a1364e63