לפני כשבועיים התפוצצה אחת הפרשות הגדולות בעולם, אחרי שהבנק SVB נסגר בתוך יממה אחת. לכאורה הסיפור שלה כבר נגמר, אבל האדוות שלה עוד ניכרות. במבט לאחור אפשר להבין מה התחיל את אפקט הדומינו שהפיל בנקים נוספים אחרי SVB, מה ההשלכות של זה על תעשיית ההייטק ואיך העבודה מהבית קשורה לכל המצב הזה.

SVB הוא סיפור מעניין מאוד כי רק בסוף 2022 הכל היה נראה מעולה, המאזן שלהם היה מצוין. זה הבנק שטיפל בחצי מחברות הסטארט-אפ האמריקאיות וגם הרבה חברות ישראליות החזיקו שם כסף. ב-31 בדצמבר המאזן שהתפרסם היה נראה בסדר גמור, עד שהופיע וורן באפט, וחברת האשראי שהוא בעל המניות הגדול בה, מודי'ז, הסתכלו על הדו"חות וראו בעיה רצינית – האגרות חוב הם לא בשווי האמיתי שלהם והם מופסדים בהרבה כסף, ואם תהיה ריצה למשיכת מזומנים הם יהיו בצרה גדולה.

בנוסף לזה ב-2022 סבל SVB מקושי בגיוס לקוחות כי שוק ההייטק האט, הרבה מאוד חברות חוו טלטלה רצינית בעסק שלהן ועדיין היו להן הרבה עובדים – אחד הדברים שהם עשו היה לפטר מלא עובדים וגם למשוך יותר ויותר כספים מאותה קופה מדולדלת של הבנק. הבנק בנוי מתן קווי אשראי, שניתנים לרוב כנגד ההחזקות במניות של החברה עצמה, ואם החברה נסגרת המניות לא שוות שום דבר. הרבה חברות נסגרו ב-2022 ו-SVB שנתן הרבה מאוד הלוואות כנגד החברות האלה פתאום הפך למאזן הרבה יותר רעיל.

צריך להגיד שיש שתי בעיות יסודיות באיך ש-SVB עבדו, הראשונה היא שהוא באמת מוכוון רק למגזר הסטרטאפים, מה שלא יוצר יציבות. דבר שני זה שהבונדים היו עיקר האחזקות של הבנקים, אותם כספי גיוס של אותן חברות, וכשזה נדפק אז הבנק נדפק משני הכיוונים.

המכה הגדולה הייתה כשפיטר ת'יל, המייסד של פייפאל והשותף של אילון מאסק בהרבה עסקים, הודיע לכל החברות שלו בקרן הון סיכון פאונדרס פאונד, לקחת מהר את הכסף ולברוח, מה שעורר פאניקה מטורפת בכל סיליקון ואלי. למחרת מנכ"ל סיליקון בנק, גרג בקר, אמר להם: "אני מבקש ממכם לא להיכנס לפאניקה, אנחנו עמדנו לצדכם בכל הרגעים הקשים, בבקשה תסמכו עלינו נעבור את הדבר הזה", באותו יום נמשכו 42 מיליארד דולר.

בזמן שזה קרה גרג בקר ניסה לגייס שני מיליארד דולר חילוץ לעצמו, פול דונובן הכלכלן הראשי של UBS אמר שזו פעם ראשונה בהיסטוריה שאנחנו רואים קריסה של בנק מדור הטוויטר. לפני שהיו רשתות חברתיות ב-2008 הייתה קריסה דומה, אבל אז זה לקח יותר זמן, כי היה רק תקשורת בטלוויזיה. עכשיו הבריחה מהבנקים קרתה בצורה ויראלית, מה שיוצר איום על הכלכלה כולה – כי אם כל בנק יכול לשרוד אך ורק כאשר יש ללקוחות אמון בו, אז אפשר להפיץ ריל ניוז או פייק ניוז ולשבור כל בנק, זו סכנה למערכת הכלכלית וזה מסביר למה הפעם הממשל האמריקאי נזעק כל כך מהר לגיבוי וחילוץ בכל הכוח, הוא מבין שאנחנו במציאות אחרת מ-2008.

היום כשהכל עובד באפליקציות ובכלל לא פוגשים כסף מזומן, הסיפור הוא שונה לגמרי. ב-15 למרץ קרדיט סוויס לא מקבל הלוואה מהבנק הסעודי שהוא בעצם בעל הקרדיט ליין הגדול של הבנק הזה, באותו יום ממש הוא מקבל 54 מיליארד דולר מהבנק המרכזי השוויצרי. יומיים לאחר מכן עוד בנק אמריקאי מתחיל לרעוד ממש ומקבל תמיכה ממשרד האוצר האמריקאי, ב-19 למרץ UBS מודיע שהוא רוכש את קרדיט סוויס בגיבוי של משרד האוצר השוויצרי שתמך בעסקה.

גם לקרדיט סוויס וגם לבנקים אחרים יש הרבה סיפורים של הלבנת הון, אפשר לראות איך בעצם המוסדות הכלכליים שלא התנהגו בצורה טובה הם אלה שחטפו אותה. ב-19 למרץ כל הבנקים המרכזיים של העולם אמרו שהם צריכים להתאחד ולתת רשת ביטחון לבנקים האלה כדי שלא תהיה קריסה ופירסט סיטיזן האמריקאית רכשה את SVB בתמיכת הממשל האמריקאי.

הפצצה הכי גדולה שקרתה בעקבות כדור השלג הייתה כש"צ'ארלס שוואב", אימפריה פיננסית של קנייה ומכירת מניות, סבלה מאותה בעיה בדיוק של הרבה יותר מדי אג"ח של ארה"ב. הם העריכו שהאג"ח הגיע עד מקסימום, שלושה אחוזים, והריבית הגיעה לחמישה אחוזים. הבנק הסתבך עם נכס רעיל מאוד שהוא צריך להיפטר ממנו, ושוב יש חשש שאימפריה כזו רצינית נראית בסכנה. במקרה הזה הנגיד האמריקאי היה צריך להחליט אם הוא עוצר את עליית הריביות ונותן לבנקים קצת אוויר, או שהוא רואה שלא מצליחים לרסן את האינפלציה. בסוף הוא העלה את הריבית ברבע אחוז.

האסטרטג הראשי של מורגן סטנלי אומר שלא יכול שמדברים על מיתון ועל ריביות כל כך גבוהות, והתחזיות רווח של כל החברות הגדולות שהולכות לפרסם את הדוחות שלהן באמת יתממשו, כי זה לא מציאותי. אפילו מבית יש לנגיד אופוזיציה, והנגיד של מיניאפוליס טען שהולכים לדרדר את ארה"ב למיתון קשה מאוד. גם קריסטלינה גאורגייבה, מנהלת הקרן ההומניטרית הבינלאומית, אומרת: "כל העולם צריך להתרכז עכשיו בלהגן על הבנקים". למרות זאת, העלאות הריבית זה בדיוק ההפך מלהגן על הבנקים.

אחת מהשאלות שעלו עם קריסת הבנק, היה האם לעבוד מהבית תורמת או מזיקה לעסקים. אז מגזין "אנטפונר" טוען שהסגירה של "קרדיט סוויס" קרתה בגלל שהייתה מדיניות קשוחה של להגיע למשרד, בעוד ש-UBS הייתה עבודה היברידית לחלוטין. אז ב"קרדיט סוויס" היו צריכים לבחור את העובדים הפחות טובים, בגלל תנאי העבודה מהבית, אלא אם כן אתה עובד ב-SVB שעובדים מהבית. אבל בסיפור הזה המנכ"ל של SVB ניהל את הבנק מהבית שלו בהוואי, ועכשיו הממשל האמריקאי מתקשה להבין איך זה קרה. אבל הסיבה העיקרית לכל הקריסה זה לא אחר מוורן באפט שחברת האשראי שלו יצרה גלגל שלג שגרם לכל הדבר הזה.

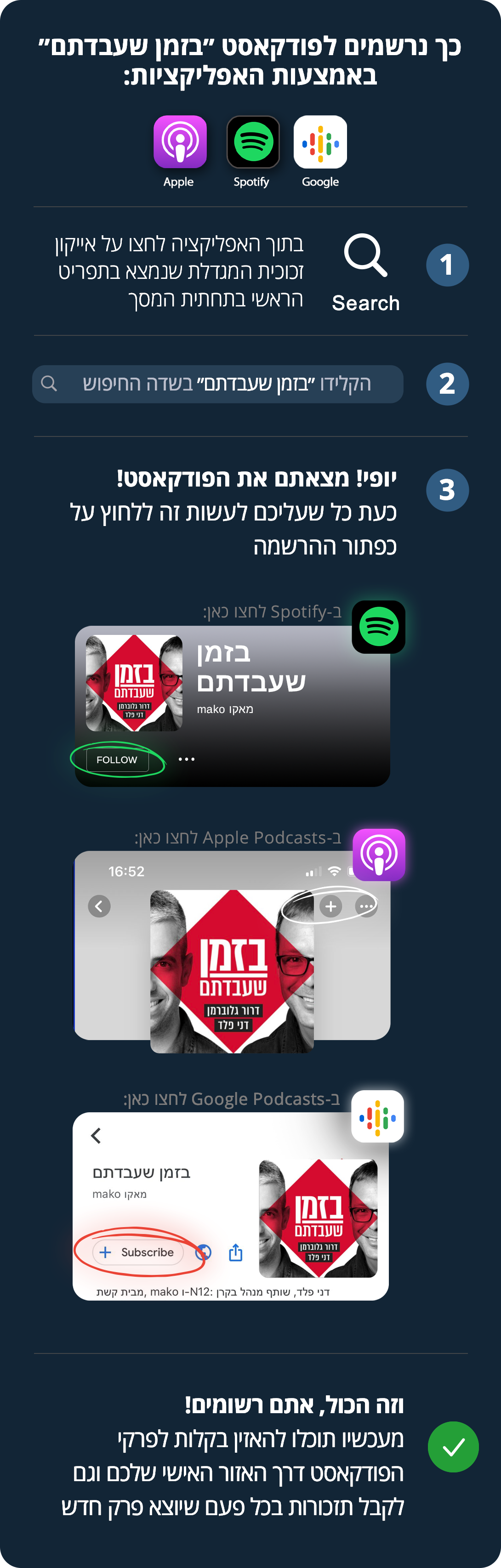

>> בזמן שעבדתם, פרק 125 - הטכנולוגיה הפופולרית עוזרת למצוא נשק בלתי חוקי